加密货币资产配置方法解析:如何有效管理您的

- By Coinbase钱包下载

- 2025-01-02 23:50:08

近年来,加密货币作为一种新型的投资工具,已经逐渐崭露头角。比特币、以太坊等数字资产,不仅吸引了投资者的目光,也引发了全球范围内的广泛关注。在这个波动性剧烈的市场中,如何进行有效的资产配置,成为众多投资者面临的重要问题。

资产配置的重要性在于,它可以帮助投资者在不同市场环境下实现投资目标,降低风险,增强收益。然而,由于加密货币的独特性,传统的资产配置方式并不完全适用,因此需要探讨适合加密资产的配置方法。

#### 加密货币的基本概念什么是加密货币

加密货币是一种使用密码学技术来确保交易安全、控制新单位的生成并验证资产转移的数字货币。比特币是最早也是最广为人知的一种加密货币,随后涌现出众多其他项目,如以太坊、瑞波币等。

加密货币的种类

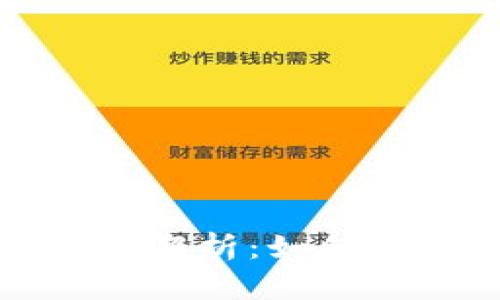

加密货币种类繁多,主要可以分为以下几类:

- 主流货币:如比特币和以太坊,这些是市场上最为知名的加密资产。

- 山寨币:这些是基于主流货币的改进版本,拥有不同功能,例如莱特币、狗狗币等。

- 稳定币:如USDT和USDC,其价值与法定货币挂钩,用于减少市场波动带来的风险。

- DeFi代币:以去中心化金融(DeFi)为基础的代币,如Uniswap和Chainlink,旨在推动金融科技的创新。

- NFT:非同质化代币,侧重于数字艺术和数字收藏品的交易。

为什么选择加密货币作为投资

加密货币吸引投资者的原因有多种,包括其去中心化的特性、高收益潜力、全球化的市场以及对传统金融体系的挑战等。尽管加密货币风险较高,但许多投资者认为这也是获取高回报的机会。

#### 资产配置的理论基础资产配置的定义

资产配置是将投资组合分配到不同资产类别的过程,以实现最大化的收益和最小化的风险。有效的资产配置能够帮助投资者在不同的经济环境中,实现资产保值增值。

传统资产与加密资产的不同

传统资产如股票和债券的市场波动相对较小,而加密资产的价格波动极大,因此在配置时需要特别关注风险承受能力。此外,加密资产市场的流动性也与传统市场不同,投资者需要了解这些不同点。

影响资产配置的因素

在制定资产配置策略时,投资者需考虑许多因素,包括风险承受能力、投资期限、市场趋势、个人投资目标等。这些因素将直接影响到资产配置的比例与选择。

#### 加密货币资产配置的策略风险承受能力评估

投资者在进行资产配置前,第一步是要明确自己的风险承受能力。不同的投资者对于风险的敏感程度不同,年轻投资者通常能够承担更高的风险,而年长投资者可能更倾向于保守型投资。

投资目标设定

确立清晰的投资目标对于制定资产配置方案至关重要。投资者需明确自己希望实现的回报率、投资周期以及流动性需求等,这些目标都将直接影响资产配置的方向和比例。

加密资产的多样化

适当的多样化可以有效降低投资风险,通过组合不同类型的加密资产,投资者能够在市场波动时,有更好的抗风险能力。一种可能的方式是将资金分配到比特币、以太坊、稳定币以及一些潜力项目上。

定期审视和再平衡

投资者应定期审视自己的投资组合,判断是否需要进行再平衡,以达到最优资产配置。这一过程可能涉及卖出表现不佳的资产,增持表现良好的投资,以确保投资组合与投资目标的持续对齐。

#### 如何选择合适的加密货币市场调研

进行市场调研是选择合适加密货币的基础,这包括了解市场趋势、分析各类加密资产的生命周期以及关注市场的新闻动态。投资者可以借助各类平台和资讯网站获取相关信息。

项目白皮书分析

投资者在选择某种加密资产时,必须仔细阅读其项目白皮书,了解项目的技术背景、团队成员及其愿景。良好的项目白皮书通常会清晰阐述其商业模型和市场潜力。

社区活跃度与开发团队

加密货币的成功离不开强大的社区支持和优秀的开发团队。投资者可以通过观察项目的社交媒体、论坛及GitHub等平台,评估项目的活跃度和社区情绪。

#### 风险管理策略投资组合的风险管理

对投资组合的风险进行管理是确保投资成功的重要环节。投资者需要定期评估其投资组合面临的风险,适时调整投资策略,以应对潜在的市场风险和不确定性。

使用止损与止盈

在加密货币市场,由于价格波动较大,设置止损和止盈点是非常重要的。这可以帮助投资者在价格向不利方向移动时及时止损,保护本金,同时在价格向有利方向运动时获利。

心理因素对投资的影响

心理因素在投资决策中扮演着重要角色,尤其在高波动性的加密货币市场。投资者需要克服因市场波动带来的情绪波动,制定合理的投资策略,保持冷静的投资心态。

#### 案例研究成功的加密货币投资组合分析

通过分析成功案例,投资者可以学习到优秀的资产配置策略。例如,一些著名投资者在比特币和以太坊的投资组合中,成功实现金融自由,投资者可以借助他们的经验,进行效果评估和学习。

失败案例及其教训

了解失败案例同样重要,例如某些资产由于项目方的不当操作或市场环境变化而导致的损失。分析这些案例能够帮助投资者更好地识别潜在风险,从而避免重蹈覆辙。

#### 未来展望与趋势加密货币市场的发展动态

加密货币市场正在持续发展,随着技术的进步和市场的成熟,未来可能会涌现出更多创新项目和投资机会。投资者需要密切关注这些动态,以便及时调整投资策略。

未来的投资机会与挑战

未来的投资机会可能包括去中心化金融、数字资产管理及中央银行数字货币等新兴领域。而随之而来的挑战是如何在变化多端的市场中,保持敏锐的洞察力,做好风险管理。

#### 结论加密货币作为一种新兴的资产类别,通过科学的资产配置方法,投资者可以在其中找到机会,实现理想的投资目标。在此过程中,需要关注市场趋势与项目动态,提高自身的投资判断力。

鼓励所有投资者建立完善的资产配置和风险管理计划,以求在加密货币市场中获得可持续的投资收益。

### 相关问题 1. 加密货币的风险有哪些? 2. 如何评估自己的风险承受能力? 3. 如何选择合适的加密货币进行投资? 4. 在制定资产配置时,应该考虑哪些因素? 5. 加密货币市场的波动性对投资者的影响是什么? 6. 未来加密货币市场的发展趋势是什么? #### 加密货币的风险有哪些?市场波动风险

加密货币市场的波动性极高,这是众所周知的特征。比特币等数字资产往往会在短时间内出现价格的大幅波动,这意味着投资者面临的市场风险更大。若在市场下跌时不及时止损,损失将非常可观。

技术风险

加密货币依赖于区块链技术,但这项技术尚处于快速发展中,不同交易所和项目的技术安全性不一。因此,投资者可能面临技术故障、黑客攻击等威胁,这可能导致资产丢失。

监管风险

各国政府对加密货币的监管政策通常不尽相同,且政策变化频繁。若某国突然限制或禁止加密货币的交易,相关资产将会遭受重创,因此投资者必须关注各地的政策动态。

市场操纵风险

加密市场由于人群相对较小,市场操纵事件时有发生,尤其是山寨币市场。操纵价格的行为会导致投资者损失惨重,因此了解这种风险和保护自己至关重要。

#### 如何评估自己的风险承受能力?个人经济状况

评估个人风险承受能力的第一步是了解自己的经济状况,尤其是储蓄、收入与支出。这些信息能帮助投资者判断在遭遇损失时,是否能够承受风险。

投资经验

如果投资者有较高的投资经验,通常能够承受更大的风险,而新手投资者则可能需要采取更保守的投资策略。针对个人的投资经验,制定相应的资产配置方案是十分必要的。

投资目标与期限

投资目标的高低和投资期限的长短都会影响投资者的风险承受能力。如果投资者希望实现高回报,且投资周期较长,则可以承担相对更高的风险。

心理与情绪管理

心理因素对风险承受能力有很大影响。能否在市场下跌时保持冷静,避免因恐慌而做出错误的决策,往往决定了投资成功与否。因此,投资者需要具备一定的情绪管理能力。

#### 如何选择合适的加密货币进行投资?市场趋势分析

选择投资的加密货币首先要了解市场的整体趋势,包括大势所趋的技术、生态环境、政策支持等方面。一个有前景的方向会为后续的选择提供有力的支持。

分析项目基础信息

了解加密资产的基本信息是选择的第一步,包括创始团队背景、社区活跃度、项目白皮书等。这些初始化信息能帮助投资者深入了解项目的可行性与潜力。

鉴别项目风险与机会

通过对项目进行全面分析,可以发现其潜在的风险与机会。例如,某些技术特色、业务模型或市场需求可能带来巨大的投资机会,而技术安全性和市场竞争则是潜在风险。

保持长期观察和时尚的敏感度

加密市场的变化非常迅速,投资者需要做到保持长期关注,定期审视自己的投资组合。通过及时调整投资方向与标的,可以最大化收益并降低风险。

#### 在制定资产配置时,应该考虑哪些因素?个人风险偏好

资产配置的首要考虑因素是个人的风险偏好和风险承受能力。不同的投资者对风险的接受程度不同,需量身定制相应的资产配置方案。

市场环境

市场的整体环境也会对投资组合的配置产生重大影响。若市场正在经历持续上升或下跌,投资者需要灵活调整资产配置比例,以适应不断变化的市场条件。

投资期限与目标

投资者的目标以及希望达到的投资期限会影响资产配置的选择。对于短期投资者,应倾向于流动性强的资产,而长期投资者则可以考虑更多风险资产以获取更高的回报。

资产类别的相关性

不同资产类别之间的相关性会影响整体投资组合的波动性。理想的资产配置应当在降低风险的前提下实现收益,投资者需关注各类资产之间的相互关系。

#### 加密货币市场的波动性对投资者的影响是什么?情绪波动与决策影响

高波动性市场往往会加剧投资者的情绪波动,影响决策的理性。研究表明,情绪因素对投资成功至关重要,投资者需要学习如何在波动性中保持冷静,作出理性的判断。

逐利心态导致的盲目跟风

在极大的波动性及新闻影响下,很多投资者容易产生盲目跟风的心理,可能导致资产重组的频繁,最终影响长期投资回报。

风险管理能力的挑战

波动性加大了风险管理的难度,投资者需要通过复杂的模型和策略来降低风险。在这样的环境中,投资者需要持有清晰的头脑,合理制定投资策略和有效的风险控制措施。

交易成本与流动性

高频交易带来的交易成本可能会对投资收益产生影响,这在波动较大的市场尤为突出。投资者在进行资产配置时,应考虑加密资产的流动性,以降低因交易成本带来的损失。

#### 未来加密货币市场的发展趋势是什么?加密技术的不断进步

随着区块链技术的不断成熟,加密货币的潜力逐渐被市场重视,将带来更多商业应用及机会。投资者应关注相关技术的进步,挖掘其中的投资机会。

去中心化金融的兴起

去中心化金融(DeFi)正在成为加密行业的重要组成部分,投资者需要对DeFi项目进行深入研究,以把握这一新兴市场带来的投资机遇。

大企业的进入与市场整合

越来越多的大型公司开始进入加密货币市场,将推动市场清醒与整合。投资者应关注这些企业的动态,他们的参与可能会影响市场走向。

监管政策趋向于成熟

各国对加密货币的监管政策正在逐步建立与完善,未来可能会有更清晰的规则进入市场,这有助于提高市场的稳定性与透明度。

以上为加密货币资产配置方法的详细介绍及相关问题的探讨。希望这些信息对您在加密货币投资中有所帮助。