加密货币基金的成立与运作指南:所需条件与成

- By Coinbase钱包下载

- 2025-01-31 15:49:57

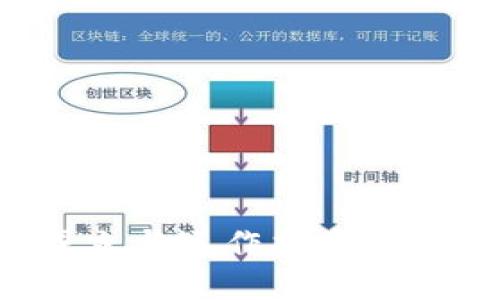

随着区块链技术的不断发展,越来越多的投资者开始关注加密货币这一新的资产类别。加密货币基金应运而生,为投资者提供了一个便捷的投资途径。

本文将深入探讨建立加密货币基金所需的条件与成功要素,希望为有意向成立基金的人士提供有价值的指导。

### 二、加密货币基金的定义1. 加密货币基金的基本概念

加密货币基金是指专门投资于加密货币及相关资产的投资基金。与传统投资基金不同的是,它主要以比特币、以太坊等虚拟货币为主要投资对象。

2. 加密货币基金与传统基金的对比

传统基金主要投资于股票、债券等传统资产,而加密货币基金则是针对高度波动的数字资产展开投资。两者在监管政策、市场波动性、投资策略等方面都有显著差异。

### 三、建立加密货币基金的基本要求1. 法律与法规要求

在建立加密货币基金之前,需要了解相关法律法规。这些法规随地区而异,对基金的设立、运营及投资策略都有具体的要求。

2. 注册与合规流程

注册过程通常需要提交相关的文件与资料,包括但不限于基金章程、投资策略、风险管理措施等。

3. 资金来源

加密货币基金需要确定合法的资金来源,这可能包括机构投资者、个人投资者等。资金来源的合法性是保障基金正常运作的重要条件。

### 四、加密货币基金的投资策略1. 投资组合构建

成功的基金通常会有一个科学的投资组合构建策略,即如何将资金合理分配到不同的加密货币中,以降低风险并提高收益。

2. 投资标的选择

选择合适的投资标的是至关重要的,包括评估每个项目的技术、团队、市场需求等。

3. 市场分析与研究方法

在投资之前,基金经理需要进行市场分析,采用技术分析、基本面分析等多种研究方法,以制定出高效的投资策略。

### 五、风险管理1. 风险识别与评估

在投资加密货币时,风险识别与评估是第一步。投资者需要认清市场波动、技术风险等。

2. 风险控制措施

有效的风险控制措施可以帮助降低潜在损失,包括资产分散投资、及时止损等。

3. 应对市场波动的策略

应对市场波动需制定相应的策略,例如长期投资、定期定额投资等,以平衡投资风险。

### 六、基金运营与管理1. 基金管理团队的必要性

一支高效的基金管理团队是加密货币基金成功的关键,他们负责投资决策、风险管控等重要事务。

2. 投资者关系管理

管理好与投资者的关系,可以提高投资者的信任度与参与度,确保基金的流动性。

3. 透明度与报告

定期发布基金运营报告与透明的信息披露,能够提升投资者的信心,增强基金的公信力。

### 七、成功案例分析1. 某知名加密货币基金的成功之道

分析某知名加密货币基金的成功因素,包括精准的投资策略、优秀的团队、有效的风险管理等。

2. 失败案例的教训

通过剖析失败的加密货币基金案例,深刻体会其在合规、投资策略、风险控制等方面的不足,更能为后续的成功提供借鉴。

### 八、未来发展趋势1. 加密货币基金市场的潜力

随着加密货币逐渐被接受,未来的市场潜力不可估量,投资者对加密货币基金的需求将持续增长。

2. 可能面临的挑战和机遇

除了机遇,加密货币市场也充满挑战,例如法规不明、市场波动性大等,这些都需要基金管理者提前做好准备。

### 九、结论1. 总结要点

通过本文的探讨,我们了解到建立加密货币基金的基本要求、投资策略及风险管理等多个方面的重要因素。

2. 对未来的展望

随着市场的成熟,加密货币基金将迎来更大的发展机遇,各类投资者应审慎对待,积极参与。

--- ### 六个相关问题 #### 加密货币基金与传统基金的主要区别是什么?1. 投资对象

加密货币基金专注于虚拟货币投资,而传统基金主要投资于股票和债券等传统金融资产。由于加密货币市场的波动较大,投资策略和风险管理方法需要更加灵活和及时。

2. 监管环境

传统基金受到较为严格的监管,而加密货币基金往往面临更为复杂的法律和监管挑战,投资者在选择时应注意了解相关法律法规。

3. 投资者构成

加密货币基金的投资者通常包括高净值个人、机构投资者以及对新兴市场感兴趣的风险投资者,而传统基金的投资者群体相对更加广泛。

4. 风险特征

加密货币的高波动性使得其风险特征与传统资产存在显著差异,风险管理策略也需要根据市场波动性进行调整。

5. 投资期限

加密货币基金的投资期限通常相对较短,而传统基金则可能长达多年,通常取决于策略与投资目标。

#### 如何选择合适的加密货币基金?1. 基金的投资策略

选择基金时,了解其投资策略是否符合个人的风险偏好和投资目标。这包括其资产配置、投资风格(如主动管理或被动管理)等。

2. 基金管理团队

投资者应考察基金管理团队的背景、经验和以往业绩,一支经验丰富的团队在决策和风险控制方面会更具优势。

3. 费用结构

基金的管理费用、业绩提成等费用结构也是考虑的重要因素。较高的费用会直接侵蚀投资者的收益。

4. 券商或平台合作

选择与知名券商或交易平台合作的基金,通常其合规性与透明度较高,投资者要优先考虑。

5. 基金的流动性

投资者应检查该基金的流动性,以确保在需要时能够顺利赎回投资。

#### 加密货币市场的波动性有多大?1. 整体市场波动情况

加密货币市场的波动性远高于传统金融市场,某些数字资产可能在短时间内出现超过20%的价格变动,反映市场情绪及新闻消息的敏感性。

2. 影响市场波动的因素

市场的波动不仅受供需关系影响,也与政策动态、技术进展及市场情绪等相关。突发事件往往会引起短期剧烈波动。

3. 如何应对波动性

投资者应制定多样化的投资策略,分散投资以降低风险。同时,保持理性的投资心态,避免因短期波动而做出错误决策。

4. 提高投资知识

增强对加密货币市场熟悉度,定期关注行业动态与技术进展,有助于投资者及时应对市场变化和识别机会。

5. 利用工具和产品

应用衍生品如期权、期货等金融工具,能够在面临市场波动时进行有效的风险对冲。

#### 如何做好加密货币基金的风险管理?1. 识别风险来源

首先要评估流动性风险、市场风险、操作风险等可能影响基金的各种风险来源,对于不同的风险需要进行详细分析。

2. 采用分散投资策略

将资金投资于多种数字资产,合理构建投资组合,能够有效降低单一资产波动对整体投资成果的影响。

3. 定期调整投资组合

根据市场变化和经济环境定期调整投资组合,确保始终维持合理的风险收益比。

4. 采用量化风险评估工具

借助定量分析等专业工具,实时监控投资组合的风险水平,做到心中有数,以便及时做出调整。

5. 培训团队

确保基金管理团队具备良好的风险管理意识,定期开展培训和模拟演练,以提升整体风险应对能力。

#### 加密货币基金的投资者关系管理有什么特殊之处?1. 沟通频率

与传统基金相比,加密货币基金应加强与投资者的沟通频率,加强信息透明度,确保投资者能及时了解基金的运作和风险状况。

2. 投资者教育

由于加密货币市场的新兴特性,管理方应积极组织投资者教育活动,帮助投资者提高对加密货币的认知,以便更好地理解投资风险与收益。

3. 使用数字工具

通过专属平台、微信群、邮件等方式,将重要信息及时传达给投资者,方便投资者获得最新的市场动态与基金信息。

4. 反馈机制

建立与投资者的反馈机制,重视投资者的意见与建议,以便于对基金策略和运营进行改进。

5. 保护投资者权益

确保投资者的资金安全及投资权益,透明的信息披露能够增强投资者的信任,提升客户满意度。

#### 加密货币基金的未来发展趋势是什么?1. 市场接受度提升

随着区块链技术的发展和更多大型机构市场参与,加密货币的接受度将持续提高,未来发展潜力巨大。

2. 监管政策逐步完善

许多国家和地区正在逐步完善对加密货币基金的监管政策,这将提升市场的规范性与透明度,有助于吸引更多投资者。

3. 产品多样化

未来,加密货币基金的产品将会更加多样化,包括风险对冲产品、指数基金、债券型基金等,满足不同投资者的需求。

4. 技术应用增多

智能合约、去中心化金融(DeFi)等技术的应用将不断扩展,提高加密货币基金的运作效率和透明度。

5. 全球化竞争

随着加密货币市场国际化,来自世界各地的新兴基金将开始相互竞争,推动行业整体进步。

通过上述问题与内容的详细探讨,我们能够全面深入地了解加密货币基金的构建与管理。这为有意进入这一领域的投资者和创业者提供了重要的见解和指导。